Carta Mensal - Maio de 2025

Catalysis Wealth

Responsável: Guilherme Trindade, CFG

Prezados(as) clientes,

A análise deste mês foca nos quatro principais blocos econômicos – Brasil, Estados Unidos, Zona do Euro e China – por meio de quatro variáveis-chave: crescimento do PIB, mercado de trabalho, inflação e taxa de juros. Esses vetores continuam a balizar nossa visão de cenário e, por consequência, as decisões de alocação.

Brasil — juros ainda em dois dígitos, crescimento moderado

-

PIB: +1,4 % t/t (+2,9 % a/a) confirma desaceleração, mas sem recessão.

-

Desemprego: 6,6 % sinaliza mercado de trabalho enxuto, favorecendo renda real, embora esteja próximo das mínimas históricas.

-

Inflação: 5,53 % a/a mantém-se acima da meta, embora a variação mensal tenha arrefecido (0,43 %).

-

Selic: 14,75 % segue elevada; o BC reforça ancoragem das expectativas antes de flexibilizar.

Leitura: o nível de juros reais continua altamente atrativo para estratégias de renda fixa local, enquanto a atividade segue em “voo de cruzeiro” graças ao consumo sustentado pelo emprego.

Estados Unidos — contração técnica, mas trabalho resiliente

-

PIB: -0,2 % t/t (+2,1 % a/a) indica recessão rasa.

-

Desemprego: 4,2 % e criação de 139 mil vagas mantêm demanda por mão de obra.

-

Inflação: 2,3 % a/a; núcleo ainda pressionado.

-

Fed Funds: 4,50 % mantém condições financeiras apertadas.

Leitura: o hiato de atividade abre espaço para cortes graduais no segundo semestre, mas o mercado de trabalho forte limita quedas abruptas de juros. Mantemos postura defensiva em crédito high grade e ações de qualidade.

Zona do Euro — recuperação mínima, inflação controlada

-

PIB: +0,6 % t/t (+1,5 % a/a) mostra retomada tímida.

-

Desemprego: 6,2 % ainda perto de mínimas históricas.

-

Inflação: 1,9 % a/a consolida retorno ao alvo.

-

Depósito BCE: 2,15 % com viés neutro a levemente expansionista.

Leitura: combina-se crescimento baixo a condições financeiras mais brandas, favorecendo crédito corporativo de bom rating e empresas exportadoras beneficiadas pelo euro relativamente fraco.

China — estímulo fiscal sustenta PIB, mas risco de deflação

-

PIB: +1,2 % t/t (+5,4 % a/a) ancorado em investimento público.

-

Desemprego: 5,1 %; estabilidade no curto prazo.

-

Inflação: -0,1 % a/a reforça debate sobre deflação.

-

Taxa de referência: 3,0 % com sinal de novos cortes seletivos.

Leitura: políticas de crédito e infraestrutura continuam a suportar a atividade, mas a fraqueza do consumo exige cautela em exposição acionária. O renminbi segue pressionado, defendendo hedge cambial seletivo.

Reflexos para a carteira

-

O cenário segue de transição: o Brasil oferece prêmio real elevado, os EUA convivem com aperto monetário em meio a contração técnica, a Zona do Euro tenta reaquecer a atividade com inflação sob controle e a China sustenta o crescimento via estímulos apesar do risco deflacionário. Nesse contexto, nossa estratégia prioriza:

-

Renda fixa local pós-fixada ou indexada ao IPCA para capturar o diferencial de juros reais brasileiro;

-

Crédito global grau de investimento e títulos soberanos de países centrais como pilar defensivo em moeda forte;

-

Exposição tática a ações de valor e setores defensivos no Brasil e nos EUA, aproveitando valuations mais razoáveis e geração de caixa robusta;

-

Proteções via commodities e ouro, além de hedge cambial seletivo, para mitigar choques de inflação surpresa e riscos geopolíticos;

Performance Mensal

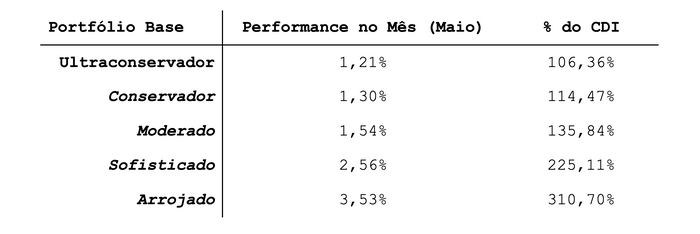

No mês de Maio, os portfólios Catalysis voltaram a registrar ganhos em todos os perfis. O carrego dos pós-fixados de crédito doméstico, aliado ao bom desempenho das bolsas no Brasil e nos EUA, explicou a maior parte dos resultados.

Ultraconservador (1,21 % | 106,36 % do CDI)

Retorno ancorado em fundos de crédito de alta liquidez, que mantiveram spreads atrativos sem abrir mão da segurança de resgates curtos.

Conservador (1,30 % | 114,47 % do CDI)

Mesma base de crédito líquido, acrescida de prefixados curtos; o prêmio de taxa real e a estabilidade da curva garantiram performance consistente acima do benchmark.

Moderado (1,54 % | 135,84 % do CDI)

Carteira alavancou o crédito líquido doméstico, somou leve exposição a FIDC de baixo risco e a um ETF de renda variável nos EUA, combinação que elevou o retorno sem aumentar sensivelmente a volatilidade.

Sofisticado (2,56 % | 225,11 % do CDI)

Maior participação em bolsa Brasil, ETF americano e fundo cambial gerou ganhos expressivos—tanto no rally de ações locais quanto na valorização do dólar—além do já robusto carry do crédito.

Arrojado (3,53 % | 310,70 % do CDI)

Impulsionado pelo forte desempenho simultâneo da bolsa brasileira e do mercado acionário norte-americano, potencializado por gestão ativa de posição direcional e proteção em derivativos.

Conclusão

Em síntese, a combinação de crédito líquido, diversificação global e participação controlada em renda variável manteve a relação retorno-risco favorável. Seguimos atentos a ajustes táticos conforme evolução dos juros e da atividade econômica.

Permanecemos à disposição para revisões de alocação ou rebalanceamentos conforme o perfil de cada família.

Este material tem finalidade estritamente informativa e baseia-se em análises próprias da Catalysis Wealth, construídas a partir de fontes consideradas confiáveis, dados de mercado, cenários econômicos prospectivos e modelos quantitativos e qualitativos de avaliação. As informações aqui contidas refletem exclusivamente a visão da Catalysis Wealth no momento de sua divulgação, podendo ser alteradas sem aviso prévio.Este conteúdo não deve ser interpretado como oferta, solicitação, recomendação ou aconselhamento para a aquisição ou alienação de ativos financeiros, tampouco como orientação legal, tributária ou contábil. A tomada de decisão com base nas informações ora apresentadas deve ser precedida de análise individualizada, levando em consideração os objetivos, restrições e perfil de risco de cada investidor, preferencialmente com suporte técnico especializado.Resultados obtidos em períodos anteriores, quando mencionados, têm caráter meramente ilustrativo e não constituem indicativo de desempenho futuro. Para informações complementares ou orientações personalizadas, acesse www.catalysiswealth.com ou entre em contato por meio dos nossos canais institucionais.